As estimativas foram feitas pelo economista Sérgio Gobetti, a pedido do Estadão, com base nos dados das declarações de Imposto de Renda de 2020.

O fim da isenção – benefício em vigor há 25 anos no País – está no projeto de reforma do IR apresentado pelo governo e se transformou num cabo de guerra entre o ministro da Economia, Paulo Guedes, e empresários e investidores do mercado financeiro, que alegam que a medida vai aumentar a carga tributária.

No projeto, o governo propôs ao Congresso uma alíquota de 20%, com exceção para os acionistas que recebem R$ 20 mil mensais (R$ 240 mil por ano) de micro e pequenas empresas.

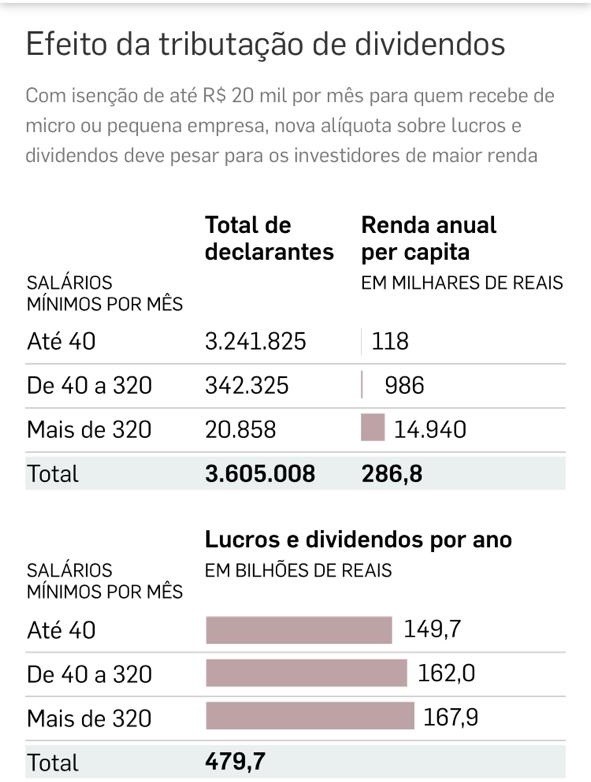

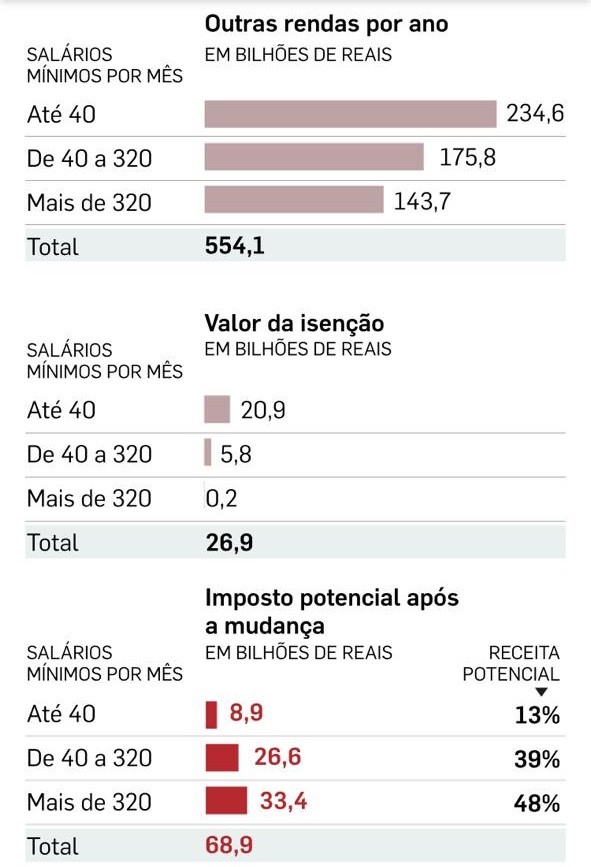

Com base em dados oficiais, as simulações mostram que a taxação de 20% poderia render cerca de R$ 69 bilhões anuais, sendo que 48% seriam pagos por contribuintes com renda superior a 320 salários mínimos mensais (hoje, R$ 352 mil).

Especialista no tema, Gobetti alerta, porém, que as grandes empresas deverão passar a reter volumes significativos de lucros para fugir da nova tributação, reduzindo na prática a arrecadação efetiva do novo imposto. Além disso, ele estima que outras isenções ainda mantidas no mesmo projeto custem cerca de R$ 27 bilhões.

Sem as isenções e sem as retenções, a tributação de 20% sobre dividendos somaria cerca de R$ 100 bilhões, já que o volume de lucros distribuídos chegou a R$ 480 bilhões em 2019, segundo dados da Receita.

Se a mudança for aprovada pelos parlamentares, espera-se uma arrecadação de apenas R$ 18 bilhões no próximo ano, porque as empresas tendem a antecipar o pagamento de dividendos referentes a este ano para evitar a tributação. Já a partir de 2023, a expectativa é chegar a R$ 54 bilhões.

Tributação alta

A proposta de tributar dividendos e também extinguir a principal dedução que as empresas podem utilizar hoje no pagamento do seu IR – os chamados Juros sobre Capital Próprio – tem sido atacada pelo mercado e por tributaristas.

Argumenta-se que a tributação combinada dos lucros ao nível da empresa e da pessoa física poderá ultrapassar os 43%, o que corresponde ao patamar hoje praticado por países mais desenvolvidos.

Há uma avaliação de que essa carga tributária, embora parecida com a média dos países da Organização para Cooperação e Desenvolvimento Econômico (OCDE), seria muito alta para um país como o Brasil e numa situação de crise como a atual.

Para o especialista em Direito Tributário e sócio-fundador do LLH Advogados, Eduardo Lustosa, a maioria do empresariado perde com a reforma. “Fica claro que haverá aumento da carga tributária para as empresas.”

Para ele, a tributação dos lucros e dividendos poderá levar a companhia a reduzir a distribuição dos resultados aos acionistas para reinvestir eventual lucro adicional, o que, a longo prazo, implicaria valorização da empresa.

“O que ainda não se pode prever é se, com o atual cenário de instabilidades, o investidor apostaria em uma valorização a longo prazo. Assim, a curto prazo, as empresas não são beneficiadas pela reforma. A longo prazo, pode ser uma aposta, para os casos de reinvestimento no lugar de distribuição de lucros”, avalia Lustosa.

Alguns especialistas, porém, discordam dessa abordagem, alegando que a redução do IR das empresas também prevista na proposta do governo, embora pequena, pode ter efeitos benéficos para a competitividade das empresas brasileiras e que, ao contrário, a tributação sobre dividendos distribuídos aos sócios não afetaria negativamente os investimentos, visto que hoje o Brasil é um dos poucos países do mundo que isentam esse tipo de renda.

Além disso, a retenção de lucros pelas empresas, para fugir da tributação imediata, pode estimular novos investimentos, como ocorreu na França depois do aumento promovido na tributação de dividendos em 2013.

Visão diferente

Estudo de pesquisadores da Universidade de Princeton, que tem circulado entre economistas brasileiros, mostra que a retenção de lucros pelas empresas francesas não só aumentou os investimentos, como também as vendas, visto que a maior poupança das empresas permitiu que elas oferecessem melhores condições de pagamento aos seus clientes.

Consultor de política tributária para o FMI, Banco Mundial e governo da Austrália, o brasileiro Ricardo Varsano diz que foi um erro a isenção concedida no Brasil. “A maior parte dos outros países tributa dividendos. Os Estados Unidos é o país mais capitalista do mundo e tributa dividendos”, afirma.

Segundo ele, essa tributação é distributiva de renda porque “pega” muito mais as pessoas de renda alta. “Quem é acionista de empresa no Brasil é classe média para cima.”

Na mira do governo para acabar na reforma tributária, o chamado Juros sobre Capital Próprio (JCP) é usado por poucos países no mundo. É um instrumento que permite às empresas no Brasil remunerar seus investidores como despesa e abater do Imposto de Renda.

O Brasil foi o segundo país do mundo a introduzir esse tipo de benefício, em 1996, logo depois da Croácia, que extinguiu esse sistema de dedução já em 2000. Desde então, Itália, Áustria e Bélgica também adotaram mecanismos semelhantes, ou de isenção ou de redução de alíquota, mas já reformularam e restringiram o benefício diversas vezes (veja abaixo).

Na Itália, por exemplo, o benefício é restrito apenas a novos investimentos e existem várias medidas atualmente para restringir a possibilidade de usar o instrumento para redução do imposto a pagar. Mais recentemente, Turquia e Portugal também adotaram a dedução de forma restrita a novos investimentos e não sobre todo capital social das empresas.

Hoje, somente o Brasil mantém uma dedução ampla sobre o capital próprio das empresas. Ou seja, mais nenhum país concede o benefício sobre todo capital social da empresa como no Brasil, segundo estudo recentemente divulgado pelo Instituto de Estudos para o Desenvolvimento Industrial (Iedi).

O caminho preferencial dos países têm sido eliminar deduções para ampliar a base de cálculo do IRPJ e, com isso, reduzir a alíquota do imposto. A ideia é que, do ponto de vista da competição internacional por investimentos, reduzir alíquota do IRPJ – como sugerido agora pelo governo – é melhor do que conceder benefícios fiscais, que são usados em estratégias de planejamento tributário mais do que para incentivar investimentos.

Alguns estudos internacionais também corroboram o argumento utilizado pela equipe econômica para acabar com o benefício do JCP, mostrando que – nos poucos lugares do mundo em que foi aplicado – ele não proporcionou estímulo efetivo para o aumento dos investimentos. O benefício consiste de uma isenção parcial do imposto de renda, que restringe a tributação apenas sobre a parcela do lucro que ultrapasse uma determinada rentabilidade, dada pela TJLP.

Estímulo a investimentos

“O JCP continua, apenas não vai ser dedutível”, disse o secretário da Receita, José Tostes. Segundo ele, o benefício da dedução foi criado com o objetivo de estimular que a empresa fizesse investimentos, expandisse atividades, promovesse o crescimento com utilização de capital próprio, diminuindo o recurso a empréstimos e a endividamento, mas estudos depois da implantação dessa medida demonstraram que esse objetivo não foi alcançado.

“Às vezes vemos uma alegação de que outros países têm, são muito poucos, Bélgica e Itália. Mas o modelo lá, quando há, é bastante diferente do nosso porque são limitados”, explicou Claudia Pimentel Martins da Silva, coordenadora de tributação internacional da Receita.

Segundo ela, o modelo brasileiro pega todo o patrimônio líquido (quanto os sócios têm na empresa em determinado momento), ainda que a empresa não invista de fato, aumentando o capital social (valor investido por cada um dos sócios para começar um negócio), e permitindo que ela continue tendo aquela dedução “por anos e anos”.

Em estudo publicado pelo Observatório Fiscal do Instituto Brasileiro de Economia (Ibre), Manoel Pires destaca que as evidências mostram que a dedução de juros sobre capital próprio não foi capaz de neutralizar o viés pró-endividamento das empresas no Brasil.

“Entre corrigir o instrumento e acabar com a dedução reconhecendo que não funcionou, o governo ficou com a segunda opção”, disse Pires. Para ele, a proposta do governo de acabar faz sentido já que não atendeu os objetivos.

Entre as empresas, houve reação muito forte com o fim benefício do JCP. Há uma pressão no Congresso para que não acabe e a expectativa é que a medida não seja aprovada pelos parlamentares de forma muito rápida.

“Teve um propósito porque o JCP surgiu. É mais vantajoso ter o JCP do que a empresa ir para o mercado, se endividar, e ter o problema de equilíbrio no futuro”, disse o ex-secretário da Receita, Jorge Rachid, em webinar do escritório Bichara Advogados.

Tiro no pé

Rachid avaliou que essa foi mais uma decisão tomada sem examinar a repercussão na economia. Para ele, houve uma pressa de colocar esse projeto na “praça”.

O economista José Roberto Afonso, do Instituto Brasileiro de Ensino, Desenvolvimento e Pesquisa (IDP), ressaltou que nunca viu um documento público da Receita defendendo o fim do JCP. Ressaltou que, ao contrário, já viu resposta da Receita a requerimentos de parlamentares falando em tomar cuidado em relação ao fim desse instrumento.

Afonso lembra que são as empresas estatais federais que mais pagam JCP no País e quem mais recebe é o Tesouro: “O maior impactado pode ser para a União. Pode ser um tiro no pé”, disse.

Juros sobre capital próprio

Veja quais países usaram a forma de remunerar acionistas que o governo quer que acabe, conforme estudo do economista Sergio Gobetti

Croácia – De 1994 a 2000 – Aboliu

Áustria – De 2000 a 2004 – Aboliu

Itália – De 1997 a 2003 e de 2011 a 2019 – Desde 2019 está restrita ao incremento do patrimônio líquido e novos investimentos

Bélgica – Em 2006 – Desde 2019 está restrita ao incremento do patrimônio líquido e novos investimentos

Turquia – Em 2017 – Restrita ao incremento do patrimônio líquido e novos investimentos, com limite de dedução (50% da taxa de juros nocional)

Portugal – Em 2017 – Restrita ao incremento do patrimônio líquido e novos investimentos

Polônia – Em 2019 – Calculada sobre todo o patrimônio da empresa, com teto de dedução de 60 mil euros

Brasil – Em 1996 – Calculada palicando a taxa de juros (TJLP) sobre todo o patrimônio da empresa

Crédito: Adriana Fernandes/ O Estado de São Paulo – @internet 05/07/2021